Überblick

Helaba Zinsdifferenz-Anleihen eignen sich für Anleger, die eine attraktive Rendite mit einer kapitalgeschützten Anlage erzielen wollen. Zinsdifferenz-Anleihen bieten Ihnen in der Regel für die ersten Zinsperioden einen festen Zinssatz. Danach erhalten Sie regelmäßig variable Zinszahlungen. Die Verzinsung ergibt sich dabei aus der Differenz zwischen dem relevanten langfristigen und dem kurzfristigen Zinssatz.

Das zeichnet die GeldmarktfloaterFlex der Helaba aus

- Regelmäßige, feste Zinszahlung in der ersten Phase, gefolgt von variablen Zinszahlungen in Abhängigkeit von der Zinsdifferenz zweier Referenzzinssätze

- Rückzahlung bei Fälligkeit, aber auch vorzeitige Rückzahlungsmöglichkeit zu 100% des Nennbetrages (Kapitalschutz)

- Attraktive Renditechance unabhängig vom Aktienmarkt

- Sehr gute Bonität der Emittentin Helaba

- Kontinuierliches Produktangebot mit unterschiedlichen Varianten verfügbar

Oder Sie informieren sich unter www.helaba-zertifikate.de

Details

Zinsdifferenz-Anleihen sind Inhaberschuldverschreibungen, die dem Anleger für die ersten Zinsperioden einen festen Zinsertrag bieten. In den folgenden Zinsperioden ist die Höhe der Verzinsung variabel und entspricht der positiven Zinsdifferenz zwischen langfristigen und kurzfristigen bzw. mittelfristigen Zinssätzen. Die Rückzahlung der Zinsdifferenz-Anleihen erfolgt bei Fälligkeit zu 100% des Nennbetrages (Kapitalschutz). Eine vorzeitige Rückzahlung ist grundsätzlich möglich und hängt von der Produktvariante ab. Die Höhe der möglichen Zinszahlung ist bei Auswahl einer Zinsdifferenz-Anleihe im Wesentlichen abhängig von

- der gewählten Laufzeit,

- der gewählten Produktvariante (mit Zielzins oder mit Emittentenkündigungsrecht) und

- dem aktuellen Marktumfeld.

Produktvarianten

Zinsdifferenz-Anleihen mit Zielzins bieten Ihnen für die ersten Zinsperioden einen festen Zinsertrag. In den folgenden Zinsperioden ist die Höhe der Verzinsung variabel und entspricht der positiven Zinsdifferenz zwischen langfristigen und kurzfristigen bzw. mittelfristigen Zinssätzen. Eine vorzeitige Rückzahlung kann erstmals in der variablen Phase erfolgen und ist abhängig von einem vorab festgelegten Zielzins.

Erreicht oder überschreitet die Summe aller gezahlten Zinsen an einem der Zinstermine den Zielzins, wird die Anleihe an diesem Zinstermin vorzeitig zu 100% des Nennbetrages zurückgezahlt. Über den Zielzins hinausgehende Zinsanteile werden ausgezahlt.

Produktbeispiel

| Festkupon p.a.: | 0,50 % p.a. | Festkupon wird gezahlt für: | 6 Jahre |

| Multiplikator: | 2 | ||

| Zielzins: | 4,50 % | Mindestzins: | 0,00 % |

| 20-Jahres-Swap: | 0,40 % | 5-Jahres-Swap: | 0,05 % |

So funktioniert es

- 6 Jahre feste Zinszahlung: 0,50 % p.a.

- Anschließend Variable Zinszahlung: 2 x Zinsdifferenz, mind. 0,00 %

- Die Zinsdifferenz entspricht 20-Jahres-Swapsatz – 5-Jahres-Swapsatz

- Vorzeitige Rückzahlung sobald die Summe aller bis dahin gezahlten Zinssätze den Zielzins erreicht oder überschritten hat

Sie erhalten immer eine Mindestgesamtverzinsung in Höhe des Zielzinses.

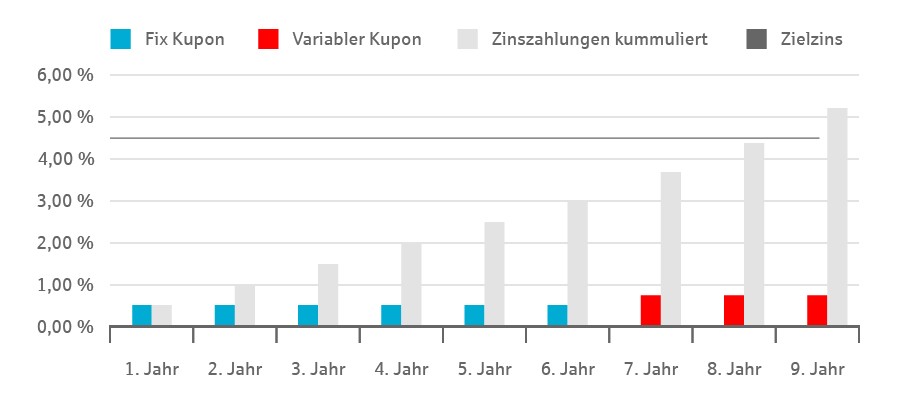

Darstellung der Zinszahlungen und der Zielzinsen

| Fester Kupon | Variabler Kupon | Zinszahlungen kummuliert | Zielzins | |

| 1 Jahr | 0,50 % | 0,50 % | 4,50 % | |

| 2 Jahre | 0,50 % | 1,00 % | 4,50 % | |

| 3 Jahre | 0,50 % | 1,50 % | 4,50 % | |

| 4 Jahre | 0,50 % | 2,00 % | 4,50 % | |

| 5 Jahre | 0,50 % | 2,50 % | 4,50 % | |

| 6 Jahre | 0,50 % | 3,00 % | 4,50 % | |

| 7 Jahre | 0,70 % | 3,70 % | 4,50 % | |

| 8 Jahre | 0,70 % | 4,40 % | 4,50 % | |

| 9 Jahre | 0,70 % | 5,10 % | 4,50 % |

Kündbare Zinsdifferenz-Anleihen bieten Ihnen für die ersten Zinsperioden einen festen Zinsertrag. In den folgenden Zinsperioden ist die Höhe der Verzinsung variabel und entspricht der positiven Zinsdifferenz zwischen langfristigen und kurzfristigen beziehungsweise mittelfristigen Zinssätzen. Eine vorzeitige Rückzahlung kann zu jedem Zinstermin durch Kündigung seitens des Emittenten erfolgen. Im Falle einer Kündigung wird die Anleihe vorzeitig zu 100 % des Nennbetrages zurückgezahlt.

Produktbeispiel

| Festkupon p.a.: | 0,70 % p.a. | Festkupon wird gezahlt für: | 5 Jahre |

| Multiplikator: | 2 | ||

| Mindestzins: | 0,00 % | Höchstzins: | 2,00 % |

| 20-Jahres-Swap: | 0,40 % | 5-Jahres-Swap: | 0,05 % |

So funktioniert es

- 5 Jahre feste Zinszahlung: 0,70 % p.a.

- Anschließend Variable Zinszahlung: 2 x Zinsdifferenz, mind. 0,00 %, max. 2,00 %

- Die Zinsdifferenz entspricht 20-Jahres-Swapsatz – 5-Jahres-Swapsatz

- Vorzeitige Rückzahlung durch Ausübung des Emittenten-Kündigungsrechtes

- Die Rückzahlung erfolgt immer zu 100 % des Nennbetrages

Chancen und Risiken

Wesentliche Chancen:

- Die Höhe der Zinszahlung für die Festzinsperiode steht von Beginn an fest und kann somit von Ihnen genau kalkuliert werden.

- Die vorzeitige oder endfällige Rückzahlung erfolgt immer zu 100% des Nennbetrages (Kapitalschutz).

- Sie können eine attraktive Rendite unabhängig vom Aktienmarkt erzielen.

- Ihnen steht regelmäßig ein ausgewogenes Produktangebot mit verschiedenen Produktvarianten zur Verfügung.

- Sie haben die Chance, einen Kursgewinn zu erzielen, wenn der aktuelle Kurs der Anleihe über Ihrem Einstandskurs liegt. Anleihen der Helaba sind grundsätzlich börsentäglich handelbar.

Wesentliche Risiken:

- Emittenten- /Bonitätsrisiko: Anleger sind dem Risiko der Insolvenz, das heißt einer Überschuldung oder Zahlungsunfähigkeit der Landesbank Hessen-Thüringen Girozentrale ausgesetzt. Die Abwicklungsbehörde hat zusätzlich auch außerhalb der Insolvenz im Falle einer Krise des Emittenten weitgehende Eingriffsbefugnisse. Unter anderem kann sie den Nennbetrag herabsetzen, das Produkt kündigen, sowie Rechte des Kunden aussetzen. In der Insolvenz bzw. in der Abwicklung ist ein Totalverlust des eingesetzten Kapitals möglich.

- Kündigungs- bzw. Wiederanlagerisiko: Der Anleger trägt das Risiko, dass der Emittent sein Kündigungsrecht zu einem für den Anleger ungünstigen Zeitpunkt ausübt und der Anleger diesen Betrag nur zu schlechteren Bedingungen wieder anlegen kann.

- Kursänderungsrisiko: Der Anleger trägt das Risiko, dass der Wert der Anleihe während der Laufzeit durch marktpreisbestimmende Faktoren nachteilig beeinflusst wird und auch deutlich unter dem Erwerbspreis liegen kann. Der Anleger erleidet einen Verlust, wenn er unter dem Erwerbspreis veräußert.

- Liquiditätsrisiko: Der Anleger trägt das Risiko, dass bei dieser Anleihe überhaupt kein oder kaum börslicher oder außerbörslicher Handel stattfindet. Dann kann die Anleihe entweder gar nicht oder nur mit größeren Preisabschlägen veräußert werden.

Helaba – Partner der Sparkassen

- Der Helaba-Konzern gehört zu den führenden deutschen Landesbanken.

- Sparkassen sind mit einem Anteil von mehr als 88 % die mit Abstand größte Eigentümergruppe. Unter anderem deshalb ist die Helaba tief verwurzelt in der Sparkassen-Finanzgruppe und versteht sich als zentraler Dienstleister der Sparkassen.

- Die Helaba ist Sparkassenzentralbank für 40 % aller deutschen Sparkassen (Sparkassen in Hessen, Thüringen, NRW und Brandenburg).

- Als Emittent von Zertifikaten und strukturierten Anleihen verfügt die Helaba über eine langjährige Expertise und hat sich in den vergangenen Jahren eine starke Marktposition erarbeitet.

- Die Helaba gehört zu den größten deutschen Zertifikate-Emittenten und ist ein führender Emittent innerhalb der Sparkassen-Finanzgruppe.

- Rating-Agenturen stellen der Helaba regelmäßig gute Bewertungen aus.

Oder Sie informieren sich unter www.helaba-zertifikate.de

Disclaimer:

Diese Informationen wurden zu Werbezwecken erstellt. Sie enthalten nicht alle relevanten Informationen zu den Produkten. Sie stellen kein Angebot zum Erwerb des Produkts dar und können eine individuelle Beratung nicht ersetzen. Für die Vollständigkeit und Richtigkeit von vorhandenen Informationen, Resultaten und Meinungen wird keine Haftung übernommen.

Detaillierte und vollständige Informationen zu den Produkten sind ausschließlich den jeweils gesetzlich vorgeschriebenen Verkaufsunterlagen (Prospekt einschließlich etwaiger Nachträge und Endgültige Bedingungen, Basisinformationsblatt.) zu entnehmen, die beim Emittenten, der Landesbank Hessen-Thüringen Girozentrale, Neue Mainzer Straße 52–58, 60311 Frankfurt am Main oder per E-Mail (zertifikate@helaba.de) angefordert sowie über die Internetseite http://www.helaba-zertifikate.de abgerufen werden können.

Für weitere Auskünfte steht Ihnen die Helaba unter der kostenfreien Telefonnummer 0800 800 8266 gerne zur Verfügung.

Die Information richtet sich an Anleger in Deutschland. Die jeweiligen Verkaufsbeschränkungen sind zu beachten, insbesondere in den USA und für US-Bürger.

Die Landesbank Hessen-Thüringen Girozentrale ist dem Sicherungssystem der Deutschen Sparkassen-Finanzgruppe angeschlossen. Aus diesem Grund gelten für den Emittenten die Prinzipien der Institutssicherung. Die Anleihe unterfällt jedoch nicht der gesetzlichen Einlagensicherung. Näheres finden Sie unter: http://sicherungseinrichtungen.helaba.de

Wir, als Ihre Sparkasse, verwenden Cookies, die unbedingt erforderlich sind, um Ihnen unsere Website zur Verfügung zu stellen. Wenn Sie Ihre Zustimmung erteilen, verwenden wir zusätzliche Cookies, um zum Zwecke der Statistik (z.B. Reichweitenmessung) und des Marketings (wie z.B. Anzeige personalisierter Inhalte) Informationen zu Ihrer Nutzung unserer Website zu verarbeiten. Hierzu erhalten wir teilweise von Google weitere Daten. Weiterhin ordnen wir Besucher über Cookies bestimmten Zielgruppen zu und übermitteln diese für Werbekampagnen an Google. Detaillierte Informationen zu diesen Cookies finden Sie in unserer Erklärung zum Datenschutz. Ihre Zustimmung ist freiwillig und für die Nutzung der Website nicht notwendig. Durch Klick auf „Einstellungen anpassen“, können Sie im Einzelnen bestimmen, welche zusätzlichen Cookies wir auf der Grundlage Ihrer Zustimmung verwenden dürfen. Sie können auch allen zusätzlichen Cookies gleichzeitig zustimmen, indem Sie auf “Zustimmen“ klicken. Sie können Ihre Zustimmung jederzeit über den Link „Cookie-Einstellungen anpassen“ unten auf jeder Seite widerrufen oder Ihre Cookie-Einstellungen dort ändern. Klicken Sie auf „Ablehnen“, werden keine zusätzlichen Cookies gesetzt.